老後資金はいくら必要?

どうやって準備すればいい?かしこい貯蓄法を解説

- このページに掲載している保険商品の内容は、一般的と考えられる内容です。

また、記事中で掲載している保険商品に関して、当社では取扱いのない保険商品もあります。

各保険会社が取扱う保険商品の内容については、各保険会社へお問合せください。

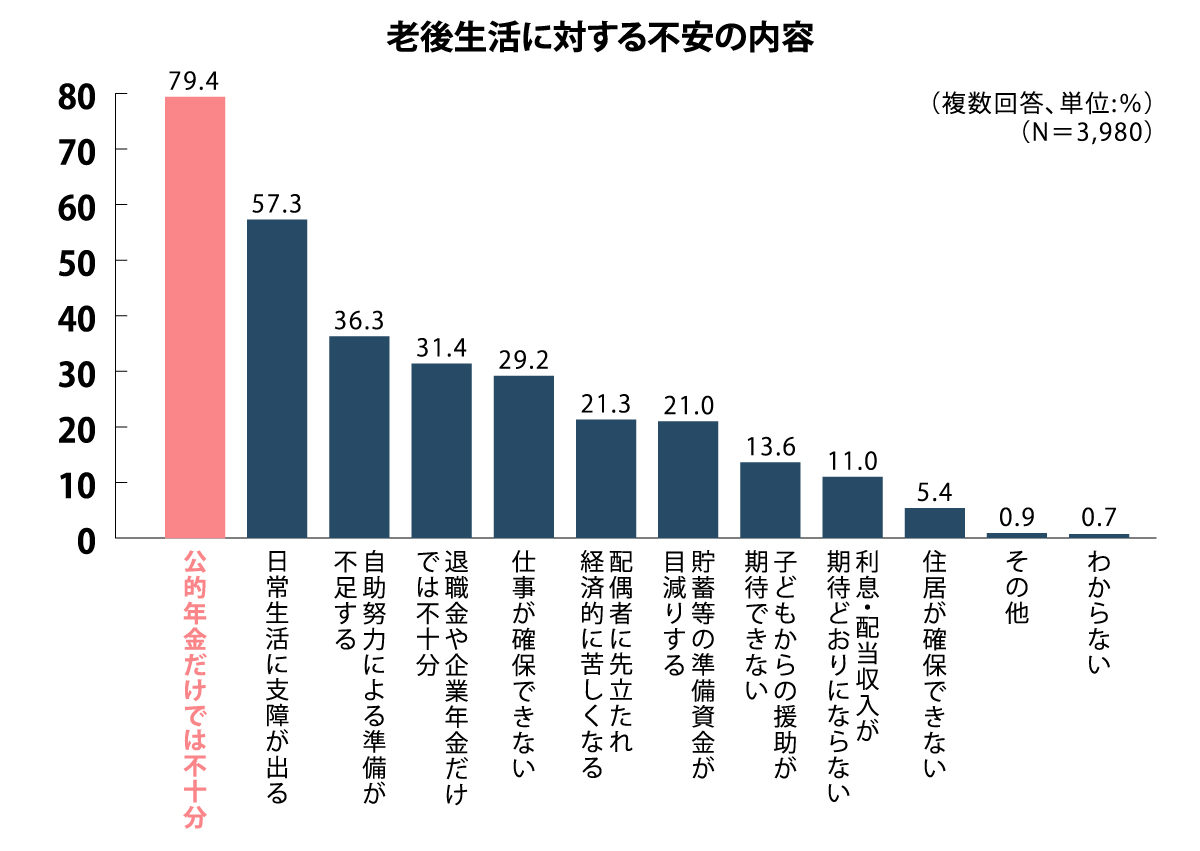

公益財団法人生命保険文化センターが老後生活に対する不安の有無を調査したところ、18歳~79歳のうち8割以上の人が、自身の老後生活に不安を感じており、そのうち多くは経済的な不安でした。[注1]

これは、安心して老後を迎えるためにはいくら資金が必要で、その金額をどう準備すればよいのかわからないからかもしれません。

この記事では、老後生活で必要となる資金の目安を知り、準備していけるように、老後資金の求め方、準備方法等について解説します。

老後の不安を解消するために、ぜひお役立てください。

- 老後の不安に関するアンケートでは、「公的年金だけでは不十分」が1位。

- 公的年金収入の平均月額と老後生活費の目安を比べると、支出のほうが大きく毎月不足が発生する。

- 老後資金の準備には「貯める」だけでなく「増やす」ことも重要なので、変額保険といった各種金融商品を検討しよう。

- 老後資金の準備は、早くから始めることが大切。

老後資金はなぜ必要なのか?

退職後は、収入より支出が多くなるのが一般的です。家計収支の不足を補うためには、老後資金を蓄えておく必要があります。

まずは老後の収入と支出について説明します。

老後の主な収入は年金

一般的に、老後は公的年金が主な収入源となります。

受給できる公的年金の種類や金額は、現役時代の職業や年収、加入していた期間などにより異なりますが、以下の公益財団法人生命保険文化センターの調査を見ると、老後の不安の要因として公的年金の不足が一番にあげられています。

では実際には、年金はいくらくらいもらえるのでしょうか?

前述したように、公的年金の受給額は人それぞれ異なるため、目安として現在のリタイア世帯が受給している公的年金等の社会保障による収入の平均額を紹介します。

総務省の家計調査年報(2023年)によると、65歳以上の人のみで、かつ無職の世帯の公的年金等社会保障による収入の平均月額と、その他の収入を含めた実収入の平均月額は次のとおりです。[注2]

- 単身世帯:11万8,230円(実収入 12万6,905円)

- 夫婦世帯:21万8,441円(実収入 24万4,580円)

ちなみに、この平均月額には老齢基礎年金(国民年金)のみの人も含まれています。

国民年金の年金月額は、40年間年金保険料を払い続けて満額受給できる場合でも、上述した平均月額より少ないです。

国民年金額は毎年見直しされますが、2024年度の金額は月あたり6万8,000円です。

(昭和31年4月1日以前生まれの方の老齢基礎年金(満額)は月額6万7,808円)[注3]

老後の生活費の目安

次に、老後の生活費の目安を紹介します。

前出の家計調査を参考にすると、65歳以上のみの高齢者無職世帯の月あたり生活費の平均額(消費支出と非消費支出の合計額)は単身世帯、夫婦世帯それぞれ以下のとおりです。[注2]

- 単身世帯:15万7,673円

- 夫婦世帯:28万2,497円

毎月の不足額の目安

実際、月々の不足額がいくらになるのか、先に見た実収入の額から生活費目安額を差し引いて計算してみます。

- 単身世帯:12万6,905円-15万7,673円=-3万768円

- 夫婦世帯:24万4,580円-28万2,497円=-3万7,917円

老後生活を送るうえで月々不足する平均額は単身世帯で3万768円、夫婦世帯は3万7,917円という計算になりました。

ここで注意したいのが、この不足額はあくまで1カ月当たりの金額だということです。

老後の収支が変わらなければ、毎月これらの額が不足し続けることになります。仮に老後期間が20年だとして計算すると、老後期間全体で不足する金額は次のようになります。

- 単身世帯:3万768円×12カ月×20年間=738万4,320円

- 夫婦世帯:3万7,917円×12カ月×20年間=910万80円

実際には老後の収入や支出、老後生活期間は人それぞれに違うため、この3つの要素のうちどれが変わっても算出される金額は違ってきます。

基本的に公的年金は65歳から受給できますが、たとえば退職時期が年金受給開始時期よりも早く、いわゆる収入の空白期間が生じる可能性がある人は、その期間分の生活資金も含めて不足金額を考慮する必要があります。

このように計算すれば、老後資金としてまとまった金額の準備が必要だということはおわかりいただけたのではないでしょうか。

ゆとりある老後を送るために必要な資金

ここまでは現時点で65歳以上の方の生活費の平均額から不足額の目安を紹介しましたが、これから老後資金準備をする場合には、できるだけ生活のゆとりも考えて準備することが望まれます。

夫婦2人で老後生活を送るうえで必要と考える金額についての調査を見ると、最低日常生活費は平均23万2,000円、ゆとりある老後生活費は月に平均37万9,000円でした。[注1]

ちなみに、老後のゆとりのための上乗せ額の使途は、多い順から以下のようになっています。

- 旅行やレジャー(60.0%)

- 日常生活費の充実(48.6%)

- 趣味や教養(48.3%)

- 身内とのつきあい(46.2%)

- 耐久消費財の買い替え(31.7%)等 [注1]

これらの支出は、現役世代ならボーナス等の臨時収入でまかなっている人も多いですが、ボーナスのない老後では、ゆとりのための資金として事前準備が必要といえそうです。

必要な老後資金のシミュレーション

夫婦2人でゆとりある老後生活をするとして、いくら老後資金が必要なのかは、世帯構成や生活環境、退職年齢や現役時代の年金納付実績等、さまざまな要因によって変わります。

ご自身の状況に合わせてシミュレーションする際は、以下の計算式に当てはめてみてください。

(年金収入目安額-ゆとりある老後生活のための生活費)×12カ月×退職後に過ごす年数

ここまでに出てきた目安額をもとに、以下のモデルケースを計算式に当てはめてシミュレーションしてみます。

【モデルケース】

- リタイア年齢:65歳

- 退職後の年数:20年間

- 収入目安額:24万4,580円

- 夫婦のゆとりある生活費:37万9,000円

(24万4,580円-37万9,000円)×12カ月×20年=-3,226万800円

このケースでは、必要となる老後資金は約3,200万円と算出されました。

しかし、実際にはさまざまな事情を加味して加算・減算する必要があります。

【減算できるもの】

- 退職金

- 貯蓄型保険の給付金や満期保険金等

【加算したほうがいいもの】

- 介護費用

- リフォーム費用

- インフレによる支出増加

人によって必要となるかわからないものもありますが、たとえば介護費用は一時的な費用として平均74万円、月額が平均8万3,000円、介護期間の平均は61.1カ月(5年1カ月)となっています。[注4]

この前提で計算すると、平均額として約580万円の介護費用が必要になります。

急に必要となっても対応できるよう、併せて準備しておくと安心でしょう。

老後資金を準備するにはどうすればいい?

上のシミュレーション金額を見ると、「こんな大金は用意できない」と不安に思ってしまうかもしれません。

それでも、安心して老後を迎える将来に向けて、今できることからやっていきましょう。

老後資金の準備法 その① 家計改善をして貯蓄にまわす金額を増やす

まずは家計改善をしてできるだけ生活費を抑え、貯蓄にまわす金額を増やしましょう。

住居費や光熱費、スマートフォン料金やサブスク料金等の固定費は、一度見直しすると節約効果が持続するので効率的です。

また、今から固定費を削減しておくと老後生活費も抑えられ、必要となる老後資金も低減します。

老後資金の準備法 その② 「貯める」だけでなく、資産運用で「増やす」ことも検討する

預貯金で貯めるだけでなく、運用で資産を増やすことにも取組んでみましょう。

老後資金準備には、以下のような金融商品や制度が向いています。

- NISA(ニーサ。少額投資非課税制度)

- iDeCo(イデコ。個人型確定拠出年金)

- 貯蓄型保険

- 付加年金(国民年金加入者の場合)

- 国民年金基金(国民年金加入者の場合)

投資信託や株式投資、ETF、REIT等への投資は、運用益が非課税となるNISAを利用すると運用効率が高まりやすくなります。投資信託への投資にはiDeCoを使うこともできます。

ただし、価格が変動するタイプの投資商品は、元本割れするリスクもあることに注意が必要です。

変額保険や個人年金保険といった、貯蓄型保険も資産運用の手段のひとつです。

保険を活用すれば、貯蓄をしながら万一のときの保障が得られるので、老後資金準備やお子さまの教育資金準備としても役立てることができます。

ただし、変額保険は死亡・高度障害保険金には最低保証があるものの、満期保険金・解約払戻金には最低保証額がなく、特別勘定の運用実績によって増減するので注意が必要です。

また、変額保険も個人年金保険も、解約のタイミングによっては払込保険料総額を下回る可能性があるので、併せて注意が必要です。

貯蓄は早く始めるほど有利

老後資金がいくら必要になるかは世帯構成や生活環境、退職年齢や現役時代の年金納付実績等、さまざまな要因によって決まるため、人それぞれに異なります。

しかし「人生100年時代」ともいわれるほど長寿化が進行するなか、老後生活における経済的な不安は高まる一方です。

介護費用や老後のリフォーム費用、インフレによる生活費上昇等を考慮する必要もあります。

安心して老後を迎えるためにも、早いうちから節約・貯蓄・資産運用等で老後資金準備に取組みましょう。

すぐに大きな資金を準備するのは難しくても、できることから、早く取りかかることが大切です。

- 変額保険は国内外の株式・債券等で運用され、運用実績が死亡保険金額、満期保険金額および解約払戻金額等の増減につながるため、株価や債券価格の下落、為替の変動等によって、満期保険金額、解約払戻金額等が払込保険料の累計額を下回る場合があり、契約者に損失が生ずるおそれがあります。また、保険関係費、運用関係費、解約・減額時にかかる費用等を契約者にご負担いただきます。詳細は「契約締結前交付書面(契約概要・注意喚起情報)」等をご確認ください。

- 記載の内容は、2024年12月現在の税制・関係法令等に基づき税務の取扱等について記載しております。今後、税務の取扱等が変わる場合もございますので、記載の内容・数値等は将来にわたって保証されるものではありません。個別の税務の取扱等については(顧問)税理士や所轄の国税局・税務署等にご確認ください。

- 社会保障制度に関しては2024年12月時点の内容を参考に記載しております。

- このページに掲載している保険商品の内容は、一般的と考えられる内容です。

また、記事中で掲載している保険商品に関して、当社では取扱いのない保険商品もあります。

各保険会社が取扱う保険商品の内容については、各保険会社へお問合せください。 - 本記事は、当社からファイナンシャルプランナーに依頼し執筆いただいた原稿を、当社で編集したものです。

- [注1] 公益財団法人生命保険文化センター「2022年度(令和4年度)生活保障に関する調査」

- [注2] 総務省「家計調査年報(家計収支編)2023年(令和5年)家計の概要」

- [注3] 日本年金機構「令和6年4月分からの年金額等について」

- [注4] 公益財団法人生命保険文化センター「2021(令和3)年度 生命保険に関する全国実態調査」

【執筆者プロフィール】

續 恵美子(つづき えみこ)

ファイナンシャルプランナー(CFP®、ファイナンシャル・プランニング技能士)

生命保険会社にて15年勤務したあと、ファイナンシャルプランナーとしての独立を目指して退職。その後、縁あり南フランスに移住。夢と仕事とお金の良好な関係を保つことの厳しさを自ら体験。

渡仏後は2年間の自己投資期間を取り、地元の大学(Université de Toulon)で経営学修士号を取得。地元企業で約7年半の会社員生活を送ったあと、フリーランスとして念願のファイナンシャルプランナーに。生きるうえで大切な夢とお金について伝えることをミッションとして、ライフプランに関わる資産形成やローン、保険、税金等、マネーやビジネス記事の執筆・監修・家計相談等で活動中。

-

資料を見て

資料請求

じっくり検討 -

専門スタッフに

電話(通話料無料) 0120-8739-13

無料相談

(通話料無料)

電話受付

時間

月〜金 9:00〜19:00/土日 9:00〜17:00

(祝日、12/31〜1/3を除く)