生命保険は掛捨て型と貯蓄型どちらが良い?

メリット・デメリットを解説!

- このページに掲載している保険商品の内容は、一般的と考えられる内容です。

また、記事中で掲載している保険商品に関して、当社では取扱いのない保険商品もあります。

各保険会社が取扱う保険商品の内容については、各保険会社へお問合せください。

生命保険は「掛捨て型より貯蓄型の方が良い」と思う方が多くいます。

たしかに貯蓄型は万一のときの保障がありながら貯蓄もできますが、その分保険料が比較的高く設定されています。

一方で掛捨て型は貯蓄型よりも手頃な保険料で手厚い保障を用意でき、それぞれにメリットもデメリットもあるのです。

この記事では、掛捨て型と貯蓄型の特徴や違い・必要性、それぞれどんな方に向いているのかを解説します。

掛捨て型か貯蓄型かだけではなくそれぞれの具体的な保険商品の特徴を理解した上で、自分や家族に必要な保障を用意できる保険を選びましょう。

- 掛捨て型保険は、貯蓄型保険よりも手頃な保険料で手厚い保障を用意することができる

- 貯蓄型保険は、万一のときの保障機能と貯蓄機能の両方があるが、同じ保障額なら掛捨て型保険よりも保険料が高い

- 手厚い保障が必要でなるべく保険料を抑えたい方やライフステージに応じた見直しをしたい方には掛捨て保険がおすすめだが、一生涯の死亡保障を準備したい方や将来に向けた貯蓄に保険を活用したい方には貯蓄型保険がおすすめ

- 掛捨て型と貯蓄型を組み合わせたハイブリッド型の保険等もあるため、自分や家族の状況にあった選択が重要

掛捨て型保険とは?

まずは掛捨て型の特徴やメリット・デメリット、具体的な保険商品を紹介します。

掛捨て型保険の特徴とメリット・デメリット

掛捨て型保険とは、満期保険金や解約払戻金等がなく、貯蓄性のない保険商品のことです。

保険期間が定まっている定期型の商品に多く、保険期間中に万一のことが起これば保障を受けられますが、何も起こらなければ、保障は受けられず、保険料も返ってきません。

その分、保険料は貯蓄型保険に比べて割安なので、教育費等で支出が多く保険料の支出を抑えたい家庭等、ある一定期間手厚い保障が欲しいときに活用できます。

掛捨て型保険のメリット・デメリット

| メリット | 貯蓄型保険に比べて手頃な保険料で手厚い保障を用意できる |

|---|---|

| デメリット | 保険期間中に何も起きなければ、保障を受けられず、支払い済の保険料も返ってこない |

掛捨て型保険の種類

<主な掛捨て型保険>

- 定期保険(収入保障保険など)

- 医療保険

- がん保険

- 就業不能保険

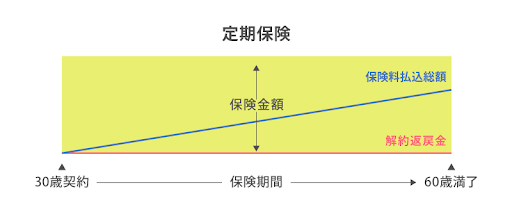

定期保険

掛捨て型保険の代表的な商品に定期保険があります。定期保険は、あらかじめ設定した一定期間のみ保障されるシンプルなタイプの死亡保険です。

上の図のように30歳から60歳までを保険期間とすると、60歳で保障はなくなってしまいます。途中で解約したときや、60歳までに万一のことが起きなかった場合には、保障を受けられず、保険料も返ってきません。

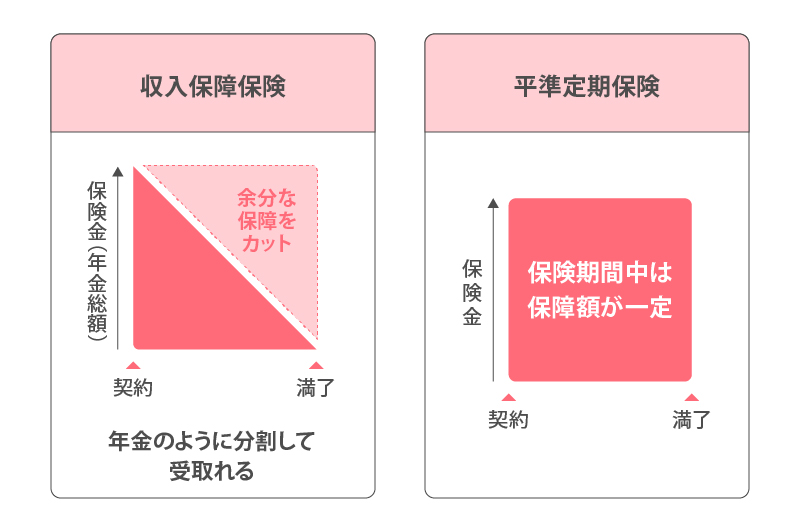

収入保障保険

定期保険にも種類があり、そのひとつが収入保障保険です。

被保険者(保障の対象となる人)に万一のことが起きたとき、まるでお給料のように決まった金額を毎月あるいは毎年年金形式で受取ることができ、残された家族の生活費を補填することができます。

保険期間が経過するほど受取れる年金・給付金の総額が減っていくため、保険料は定期保険よりもさらに割安です。

リンク 収入保障保険とは?メリット・デメリットや他の保険との違いをわかりやすく解説!

その他の掛捨て型保険

他に、病気やケガで入院・手術等をしたときに保障される医療保険や、がんと診断確定されると一時金を受取れる等の保障があるがん保険、病気やケガで一定期間働けなくなったときに保障される就業不能保険等も掛捨て型であることが多いです。

終身型の医療保険も人気がありますが、こちらも掛捨て型であることが多いため、加入前に保障内容をよく確認しておきましょう。

貯蓄型保険とは?

次に貯蓄型の特徴やメリット・デメリット、具体的な保険商品を紹介します。

貯蓄型保険の特徴とメリット・デメリット

貯蓄型保険とは、万一が起きたときの保障はもちろん、満期保険金や解約払戻金等もある、貯蓄性のある保険商品のことです。

一生涯保障される商品と保険期間が定まっている商品の両方があります。

万一のことが起きた時は死亡保険金を、起きなくても解約した場合は、解約払戻金等を受取ることができる分、保険料は掛捨て型保険に比べて割高です。一生涯続く死亡保障が欲しいときや、決まった時期(例えば子どもの大学入学時や老後)に使うお金を貯めたいときに活用できます。

なお、貯蓄型保険は「積立型保険」と呼ばれることもあります。

貯蓄型保険のメリット・デメリット

| メリット | 保障機能と貯蓄機能の両方を持つため、万一のときはもちろん、解約した場合や満期を迎えた場合等にもお金を受取れる |

|---|---|

| デメリット | 掛捨て型保険よりも保険料が割高。また、解約する時期によっては支払い済の保険料よりも少ない金額しか返ってこない |

貯蓄型保険の種類

<主な貯蓄型保険>

- 終身保険

- 養老保険

- 個人年金保険

- 学資保険

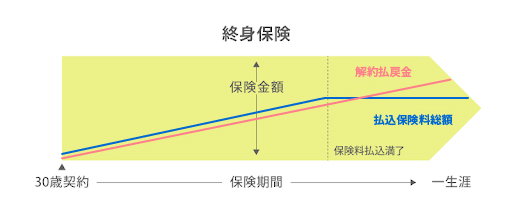

終身保険

貯蓄型保険の代表的な商品に終身保険があります。終身保険は、保障が一生涯続く死亡保険です。

保険期間中に保険料が上がることはなく、一生涯の保障をもつことができるので、何歳で亡くなっても必ず死亡保険金を受取ることができます。

また、死亡保険金の受取りを待たずに保険期間の途中で解約すると、解約払戻金を受取ることができます。

ただし、上の図のように、保険料の払込期間中の早期に解約した場合は、解約払戻金は払込保険料総額よりも少なくなります。

一般的に、保険料の払込期間が短いほど、解約払戻金が払込保険料総額を上回る時期が早くなります。

養老保険

養老保険は一定期間を保障する死亡保険で、満期まで生存していると満期保険金を受取れる貯蓄型保険です。

万一のときの死亡保険金額と満期保険金額が同額であり、解約さえしなければ決まった金額が必ず受取れます。

一般的に、終身保険よりも割高になる場合が多いです。

個人年金保険

個人年金保険は老後資金を準備するための貯蓄型保険です。60歳や65歳など、あらかじめ決めた一定年齢から、一定期間もしくは生涯にわたって毎年、年金を受取れます。

なお、保険料払込期間中に死亡した場合には、それまでに支払った保険料と同額の死亡保険金を受取れる場合が多いです。

学資保険

学資保険は子どもの教育資金準備を目的とする貯蓄型保険です。無事に満期を迎えると満期保険金を受取れるほか、契約者となった親が保険料払込み期間中に死亡した場合には、以後の保険料の支払いが免除され、当初設定した満期時に保険金を受取れます。

掛捨て型保険と貯蓄型保険の違い

ここまでで、掛捨て型と貯蓄型それぞれの特徴や具体的な保険商品が分かったことと思います。

ここでは、掛捨て型保険と貯蓄型保険の違いと、それぞれどんな方におすすめなのかを解説します。

掛捨て型保険と貯蓄型保険の違い

掛捨て型保険と貯蓄型保険には、以下のような違いがあります。

| 掛捨て型保険 | 貯蓄型保険 | |

|---|---|---|

| 保険料 | 貯蓄型よりも割安 | 掛捨て型よりも割高 |

| 保険期間 | 定期が多い | 定期・終身どちらも |

| 満期になったとき | 支払い済の保険料は返ってこない | 満期保険金や年金を受取れるものがある |

| 解約したとき | 解約払戻金がない | 解約払戻金がある |

| 契約者貸付 | 利用できない | 利用できる |

掛捨て型保険は、一定期間、手厚い保障が必要なときに、割安な保険料で備えられます。掛け捨てのため、支払った保険料は戻りませんが、気軽に保障を見直しやすくなっています。

貯蓄型保険では、万一のときに備えながら、貯蓄ができます。また、解約払戻金の7~9割程度を上限に保険会社からお金を借りる「契約者貸付」という制度を利用することもできます。

契約者貸付は一般的な銀行等のローンと比べると貸付利率が低く、返済時期は保険契約期間中であればいつでも良いことが多いです。

ただし注意点として、貸付期間中に貸付額と利息の合計額が解約払戻金額を超過した場合は保険が失効(万一のことが起きても保障されない)する可能性があることや、返済前に万一のことが起きたときの死亡保険金は、貸付額と利息の合計額を差引いた金額分しか受取れないことがあげられます。

掛捨て型と貯蓄型、どちらを選べばよい?

掛捨て型保険と貯蓄型保険のどちらに入るかは、ご自身の生活環境のほか、保障や家計に関する考え方に合わせて決めるとよいでしょう。

掛捨て型保険はどんな方におすすめ?

これまでの内容を総合すると、掛捨て型保険は以下のような方におすすめです。

- 出費が多いため、なるべく保険料を抑えて手厚い保障が必要な方(特に小さい子供がいる家庭等)

- 子どもの独立まで等のライフサイクルを見通して、保障を定期的に見直したい方

貯蓄型保険はどんな方におすすめ?

一方で、貯蓄型保険は以下のような方におすすめです。

- 一生涯の死亡保障を準備しておきたい方

- 教育資金や老後資金等、将来へ向けて貯蓄をしたい方

その他にも様々な商品がある

ハイブリッド型の保険

生命保険には、掛捨て型保険と貯蓄型保険を組み合わせたハイブリッド型の商品も存在し、代表的なものに定期保険特約付終身保険(定期付終身保険)があります。

これは一生涯の死亡保障と貯蓄を兼ね備えた終身保険を主契約とし、手厚い死亡保障が欲しい期間だけ定期保険を特約として付加できる保険商品です。

この他に、学資保険や個人年金保険に掛捨て型の医療保険を特約としてセットできる商品等もあります。主契約である学資保険や個人年金保険の満期がくると、特約として付加した医療保険の保障も終わってしまうため注意してください。

まとまったお金を保険料に充てることができる商品もある

手元にまとまったお金がある場合、保険料を一括で支払う「一時払」や「全期前納」という制度を使うことができる保険商品もあります。

一時払は全保険期間分の保険料を一括で支払う方法です。

メリットは、保険料をまとめて払う分、保険料総額が全期前納やその他の支払い方法よりも安くなること。

デメリットは、年末調整や確定申告による生命保険料控除の適用が、保険料を支払った年の1度だけとなることです。

一方、全期前納は全保険期間分の保険料を一括して保険会社に預けておき、保険会社が毎年一定額を保険料に充当させる方法です。万一のことが起きたときには保険金・給付金に加えて、まだ保険料に充当されていない未経過保険料があれば返ってきます。

メリットは、一時払と違い、毎年年末調整あるいは確定申告で生命保険料控除を適用できることです。

デメリットは、一時払よりも保険料総額が高めになることです。

一時払と全期前納は、最初にまとめて保険料を用意する点では似ていますが、実は大きな違いがあるのです。

生命保険料控除に関しては以下の記事でも詳細を説明していますので、気になった方はぜひチェックしてみてください。

保険選びはどのような保障が必要か考えることが大切

掛捨て型保険にも貯蓄型保険にも、それぞれメリット・デメリットがあります。言葉の響きから「掛捨ては損」と思ってしまう方もいますが、生命保険の本質は「保障」です。

掛捨て型保険は少ない保険料負担で大きな保障を用意できるため、出費はかさむが保障は欲しい子育て世帯等にとっては使い勝手のいい保険商品です。

保険を選ぶときには、まず現在の自分や家族にとって、どんな保障が、いつまで、いくら必要なのかを考え、その保障を用意するためには掛捨て型と貯蓄型のどちらが合うのかを考えることをおすすめします。

また、結婚や子どもの独立等のライフイベントを迎えると、必要保障額は変化します。ライフイベントを迎えるごとに保障内容を見直すことで、家計に無理のない選択をしていきましょう。

- 記載の内容は、2023年11月現在の税制・関係法令等に基づき税務の取扱等について記載しております。今後、税務の取扱等が変わる場合もございますので、記載の内容・数値等は将来にわたって保証されるものではありません。個別の税務の取扱等については(顧問)税理士や所轄の国税局・税務署等にご確認ください。

- このページに掲載している保険商品の内容は、一般的と考えられる内容です。

また、記事中で掲載している保険商品に関して、当社では取扱いのない保険商品もあります。

各保険会社が取扱う保険商品の内容については、各保険会社へお問合せください。 - 本記事は、当社からファイナンシャルプランナーに依頼し執筆いただいた原稿を、当社で編集したものです。

【執筆者プロフィール】

氏家 祥美(うじいえ よしみ)

ファイナンシャルプランナー/キャリアカウンセラー

ハートマネー代表

www.heart-money.net

2児の出産後、FP(ファイナンシャルプランナー)とキャリアカウンセラーの資格を取得。子育て世帯や共働き世帯のライフプラン相談やセカンドキャリア層に向けたマネーライフプランのアドバイスが得意。「幸福度の高い家計づくり」をモットーに、家計相談だけでなく執筆や講演業務にも精力的に活動中。