保険の見直しはどうすればいい?

ポイント、タイミング、注意点とは?

- このページに掲載している保険商品の内容は、一般的と考えられる内容です。

また、記事中で掲載している保険商品に関して、当社では取扱いのない保険商品もあります。

各保険会社が取扱う保険商品の内容については、各保険会社へお問合せください。

「保障内容が今の自分に合っているかわからない」「月々の保険料の支払いが厳しい」。 こういった理由で保険の見直しをしたいけれど、どうやって見直したらいいのかわからない、誰に相談したらいいのかわからないなど、困っていませんか?

保険の見直しは、実はポイントを押さえればそれほど難しくありません。

難しそうだからとそのままにしないで、いざというときに役立つ保障を、家計のこともしっかりと考えながら選んでいきましょう。

この記事では、保険の見直しでお悩みの方向けに、なぜ見直しが必要か、見直すべきタイミング、見直しのポイントと方法、見直し時の注意点について解説します。

- 自分のライフステージの変化に合わせて、保険の見直しをすることが重要

- 必要な保障の優先順位や無理のない保険料支払額等、今の自分の状況も考慮して見直すことも大切

- 保険の見直しの際は、無保険期間が発生しないよう注意が必要

なぜ保険の見直しが必要なの?

保険の見直しは、なぜ必要なのでしょうか。その理由にはこのようなものがあります。

- ライフステージの変化に合わせて必要な保障が変わるため

- 新しい医療技術や治療法に合った合理的な保険を選ぶため

- 保険料を抑えるため

それぞれの項目について、もう少し詳しく考えてみましょう。

ライフステージの変化に合わせて必要な保障が変わるため

生命保険には、死亡保険・医療保険・がん保険・介護保険などがありますが、ライフステージが変化するごとに見直したいのが、死亡保険です。

それは、家族構成や家計の状況が変われば、それに合わせて必要な保障額も変わってくるからです。

代表的なライフステージの変化には、就職、転職、結婚、出産、マイホーム購入、退職などがあります。

このように暮らしが変化するタイミングには保険の見直しを検討したほうがいいケースが多いです。

例えば、出産によって家族が増えた場合に、死亡保険に新たに加入して、万一のときの保障額を増やすようなケースがわかりやすいでしょう。

新しい医療技術や治療法に合った合理的な保険を選ぶため

医療技術は日々進歩し、また日本の公的保障の内容も少しずつ変化しています。

加入から長い年月が経っていると、今の医療の実態に合っていない保障のため、想定した保障を受けられないということも起こりえます。

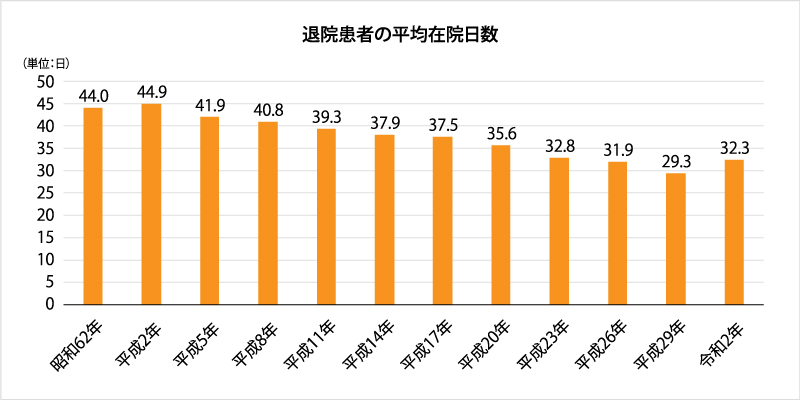

例えば、医療に関する変化でいえば、退院患者の平均在院日数が大きく減少していることがわかります。

近年は、入院日数が減り、退院後の通院によって治療を続けていくという医療環境に変わってきているようです。

古いタイプの医療保険だと、入院給付金の給付条件が「入院5日目から」など長めであったり、現在の治療に合わない過剰な保障がついていたりすることがあります。

このような医療保険だけに加入していた場合、入院日数が短くなったために思っていたほどの入院給付金が受取れず、また退院後の通院治療の保障も受けられない可能性もあります。

保険料を抑えるため

保険の見直しのきっかけとして、月々の固定費を負担に感じ、保険料を今よりも減らしたい、ということもあるでしょう。

上でご説明したとおり、ライフステージの変化や医療技術の進歩等によって、不必要となる保障が出てくる場合もあります。

加入中の保険の保険証券等を見て、「保障内容がよくわからない」「必要性を感じない保障がある」という場合には、現在必要な保障に見直し、保険料を抑えることも検討しましょう。

保険を見直すタイミングはいつ?

保険を見直すタイミングはいろいろありますが、主にはこのようなものがあります。

- 結婚や出産をしたとき

- 住宅を購入したとき

- 転職や働き方を変えたとき

- 子どもが独立したとき

- 退職したとき

タイミングごとの保険の見直しのポイントについてもう少し詳しく見ていきましょう。

結婚や出産をしたとき

結婚して守るべき家族ができたときは、万一のときの配偶者の生活費や、自身が入院した際の治療費や配偶者の生活費を準備する場合が多いです。

ご自身の収入に加え、配偶者の収入状況によっても準備する保障額が変わってきますので、二人で話し合うことが重要です。

さらに子どもが生まれたら、子どもの養育費と教育費も必要になるので、万一に備えて死亡保障額を上乗せするケースが多いです。

教育費は私立・公立によって大きく変わってきますので、以下を参考に必要な保障額を計算しましょう。

| すべて公立 | すべて私立 | ||

| 幼稚園 (3年間) |

約47万円 | 約92万円 | |

| 小学校 (6年間) |

約211万円 | 約1,000万円 | |

| 中学校 (3年間) |

約162万円 | 約430万円 | |

| 高校 (3年間) |

約154万円 | 約316万円 | |

| 大学 (4年間) |

約481万円 | 文系 約690万円 |

理系 約822万円 |

| 教育費計 | 約1,056万円 | 約2,528万円 | 約2,660万円 |

なお、2人目、3人目と子どもが増えるごとにさらに保障を増やしていくのが一般的です。

住宅を購入したとき

住宅を購入したときには、死亡保障を減額するケースがあります。

多くの住宅ローンでは、団体信用生命保険に加入することができます。

この保険を付帯している住宅ローンでは、返済中に契約者が死亡すると、以後の住宅ローン返済が免除されます。そして、家族には住む家がのこります。

そのため、住宅を購入したときには、住居費分だけ死亡保障額を減額するという選択をとることができるのです(ペアローンを組んでいない場合)。

ただし、ローンの返済が免除されるだけで、自由に使えるお金をもらえるわけではないので、家族の生活費や教育費のための死亡保障は残しておく必要があることに注意が必要です。

転職や働き方を変えたとき

転職したときや働き方を変えたときも、保険見直しのタイミングです。

例えば、会社員から自営業者になったという人は、会社員の公的健康保険(健康保険組合、協会けんぽなど)から国民健康保険に変わり、また、厚生年金保険から脱退して国民年金保険のみに変わっている可能性があります。

この場合、会社員の時よりも公的な医療保障も公的な年金保障も小さくなっている可能性があるので、民間保険で補っておく必要があります。

リンク 日本の公的医療保険制度とは?種類や制度ごとの違いをわかりやすく解説!

その他にも、退職給付制度がない会社や、雇用形態によっては退職金を受取れない会社もあります。

転職先企業の福利厚生の内容によって、民間保険で準備する保障が変わったり、自身で将来の資産形成が必要になるケースもあるので、注意が必要です。

子どもが独立したとき

子どもが独立したら、子どもの教育費や生活費がなくなるため、その分保障を小さくすることが合理的です。

ご自身のお葬式代や配偶者のための死亡保障は継続するものの、子どもの教育費・生活費のための死亡保障の減額を検討してもよいでしょう。

保険料の負担が軽くなり、老後に向けた家計管理がしやすくなるというメリットもあります。

退職したとき

高齢になると、医療費や介護費用等への支出の割合が増える時期となる一方で、退職し年金収入だけになるケースが多いでしょう。

そういった場合、例えば死亡保障額を小さくし、その分を医療や介護保障に回すといった方法で、保障と保険料の調整を図ることが必要になります。

自身の老後資金がどれだけあるかを考慮に入れて調整をしましょう。

定期保険の更新時や誕生日が近いとき

定期保険で10年・20年等、保険期間の定めがある場合は、満期を迎えたタイミングで保険の見直しがしやすいです。

また、保険は加入するときの年齢によって保険料が変化します。

加入年齢が上がると保険料も上がることが多いため、誕生日を迎える前に見直すというのも、タイミングの一つといえるでしょう。

保険を見直すときのポイント

保険を見直すときには、どんなことに気をつけたらいいのでしょうか。大切なポイントを3つご紹介します。

- 保障内容と保障額が加入の目的に合致しているか

- 保険期間が適切か

- 保険料の支払いが続けられるか

それぞれの項目について、順番に見ていきましょう

保障内容と保障額が加入の目的に合致しているか

保険に入る目的を考え、必要な保障を必要な分だけ準備しましょう。

自身にとって必要のない保険に加入したり、保障額が大きすぎれば、保険料の支払いを継続することが難しくなってしまいます。

逆に、必要な保障内容であっても、保障額が小さすぎれば、万一のときに自分や家族の暮らしを守ることができません。

保険期間が適切か

適切な保障内容と保障額の次は、その保障がいつまで続く保険なのかを確認する必要があります。

子どもの教育費のために加入した保険の保険期間が終身の場合、いつか子どもが独立することを考えれば、目的にそぐわないことがわかると思います。

定期保険で一定期間のみの保障にするのか、終身保険で一生涯の保障にするのかといった、保険期間での観点で見直しをすることも重要です。

保険料の支払いが続けられるか

保障内容、保障額、保険期間が適切かどうかを判断できたら、その保険の保険料支払いを継続していくことができるのかという判断が必要になります。

これは、自身にとって適切な保障内容を決められたとしても、保険料の支払いを続けられない場合は保険を解約せざるを得ない場合もあるからです。

場合によっては、求めている保障額を下げたり、特約を一部外したりするなどで保険料の調整をして、自身にとって無理のない範囲で加入することが重要です。

保険を見直す具体的な方法

保険を見直す方法は大きく2つあります。保険のプロに相談する方法と、インターネットで見積りをして自分で見直しを行う方法です。それぞれのメリット、デメリットについて考えてみましょう。

保険のプロに相談する方法

保険会社の営業担当者や、保険の総合代理店で複数社の生命保険を取扱っている方など、保険に詳しい保険のプロに相談しながら保険を選ぶ方法です。

保険会社の営業担当者は、扱う保険の種類に限りがありますが、その保険会社の商品には特に精通しています。保険の総合代理店の場合には、複数の保険会社の保険を取扱っていることが多いため、複数の保険を比較しやすいというメリットがあります。

いずれにしても、保険のプロに相談する場合には、予備知識や事前準備がなくても相談できる手軽さがあります。

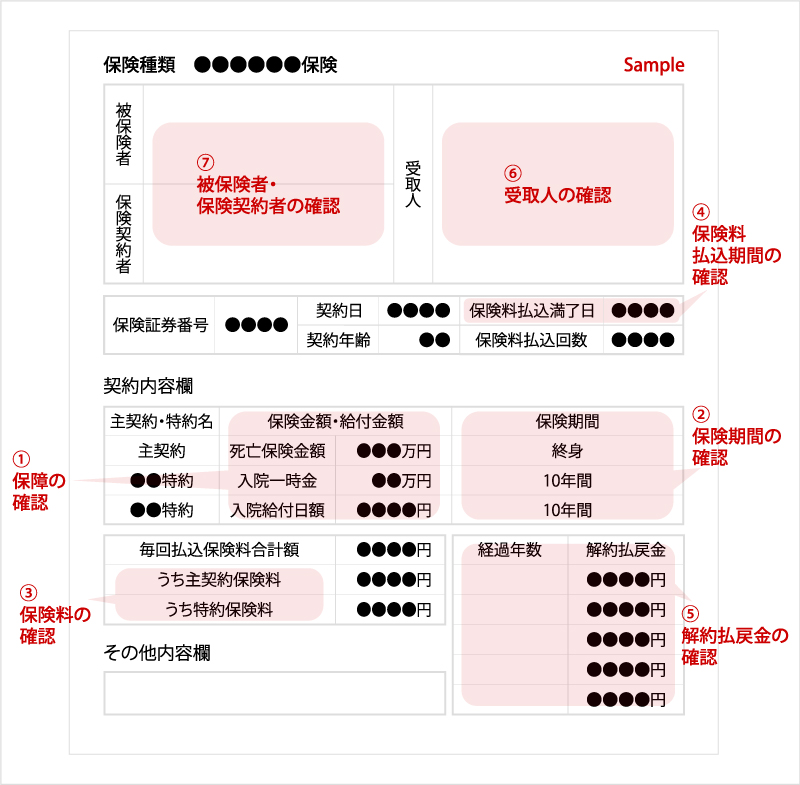

実際に見直しの相談をする際は、保険証券やパンフレットなど、現在加入している保険に関する書類を準備しておきましょう。今の自分に合った保障内容になっているのかアドバイスをもらいやすくなります。

自分で保険の見直しをする方法

最近では、生命保険会社のホームページに、保険料の見積り機能が備えられていることも多くなっています。商品の説明を見ながら何度でも見積りができます。

自分の加入している保障内容と比較しながら見積りをすると、どの保障を新たに準備するのか、どの保障をどれだけ増減させたかといったことがわかりやすくなります。

自分で見直しをする際も保険証券を準備しましょう。

保険証券の見方については以下を参考にして、必要な項目をチェックしてみてください。

保険を見直すときの注意点

保険を見直したいと思ったときに、気をつけたい落とし穴がいくつかあります。

- 解約のタイミングにより無保険期間が生じるリスク

- 新たに加入しようとした保険の審査が通らない

それぞれの注意点について、確認していきましょう。

解約のタイミングにより無保険期間が生じるリスク

保険を見直す時にやってはいけないのが、加入中の保険を解約してから、新たな保険に入ろうとすることです。

新たな保険に加入する前に保険を解約してしまうと、保険に入っていない期間が生じる可能性があります。

新たな保険に先に申込み、無事に新たな保険に加入できたことを確認してから、今の保険を解約しましょう。

新たに加入しようとした保険の審査が通らない

生命保険加入には健康状態などの審査があるため、加入を希望すれば必ず入れるものではありません。

持病を抱えている人や、入院や手術、通院歴がある人などは、審査が通らない可能性や特別条件付きとなる可能性があります。

リンク 持病があっても入りやすい保険の選び方。メリット・デメリットは?

保険料が期待したほど安くならないこともある

生命保険の見積りをしたところ、期待したほど保険料が安くならないことがあります。

これは、現在の保険に加入した時から経過した年数だけ、新しい保険の加入年齢が上がるためです。

ただし、加入する商品や条件によっては、年齢が上がっても保険料を下げられたり、保障内容をより充実させられる場合もあります。

保険の見直しの必要性を感じたら、早めに行動しましょう

ライフスタイルが変わった時が生命保険を見直すいいチャンスです。

今の自分にとって必要な保険は何か、保険料はいくらまでにしたいのか、など、自分なりの軸を持つことが、より良い見直しのポイントになります。

健康状態などによっては新たな保険に加入できなくなることもあります。保険の見直しの必要性を感じたら、見積りからすぐに始めてみましょう。

- 社会保障制度に関しては2023年11月時点の内容を参考に記載しております。

- このページに掲載している保険商品の内容は、一般的と考えられる内容です。

また、記事中で掲載している保険商品に関して、当社では取扱いのない保険商品もあります。

各保険会社が取扱う保険商品の内容については、各保険会社へお問合せください。 - 本記事は、当社からファイナンシャルプランナーに依頼し執筆いただいた原稿を、当社で編集したものです。

- [注1]「厚生労働省 令和2年度 患者調査の概況」 統計表6

- [注2]文部科学省「子供の学習費調査」(令和3年度)

- [注3]日本政策金融公庫「教育費負担の実態調査」(2021年度)より一部引用

【執筆者プロフィール】

氏家 祥美(うじいえ よしみ)

ファイナンシャルプランナー/キャリアカウンセラー

ハートマネー代表

www.heart-money.net

2児の出産後、FP(ファイナンシャルプランナー)とキャリアカウンセラーの資格を取得。子育て世帯や共働き世帯のライフプラン相談やセカンドキャリア層に向けたマネーライフプランのアドバイスが得意。「幸福度の高い家計づくり」をモットーに、家計相談だけでなく執筆や講演業務にも精力的に活動中。